- Home

- 制度融資の使い方

制度融資の使い方

こんな制度融資をご存知ですか?

このサイトをご覧のみなさんは、既に、銀行や信用金庫様(以下 銀行等)から融資を受けていることと思います。あるいは、これから融資を受けようとおもっている方かもしれません。

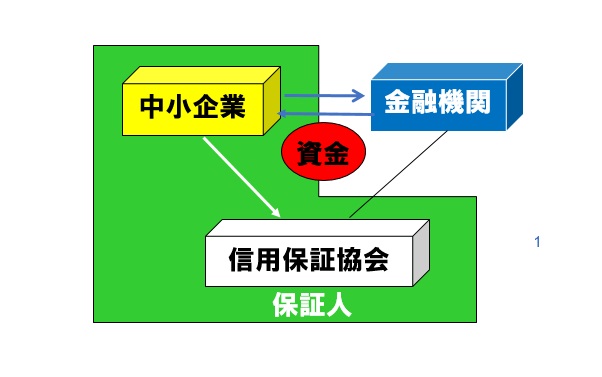

通常、銀行等から資金借りるときには、2つの融資のパターンがあります。それは銀行が直接責任を負って貸し付けるプロパー融資と、信用保証協会の保証を付けた制度融資です。

ここでは、制度融資について詳しく解説します。

制度融資

銀行等で融資を申し込む際、銀行は制度融資(国や自治体等で定めた制度に基づく融資)で企業に資金を貸し出すことが一般的です。

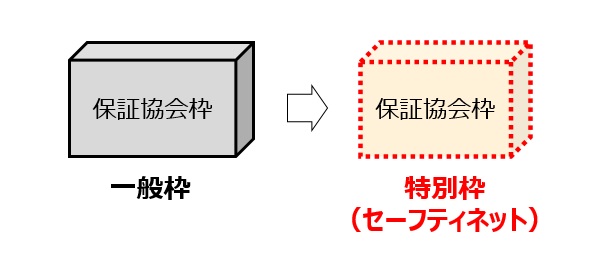

この制度融資には、どの企業でも利用できる信用保証協会が保証する一般枠と、特定の条件に該当した場合にできる特別枠というものがあります。

(1)制度融資の基礎知識

制度融資の一般枠は、基本的にはほとんどの業種の方が利用できる制度融資です。ですから、通常、銀行等で融資をお願いする場合は、銀行等は、この一般枠を使って、企業に融資を行います。

なぜ、銀行等は制度融資から始めるのか?

実は、企業がお金を借りようとする際、銀行等が一番困るのは、貸したお金が返ってこないことです。 皆さんも見ず知らずの人に、いきなり「お金を貸してください!」と言われても貸さないことと同じです。

ただ、皆さんの身近で信用出来る人が「彼が返せなかったら、俺が返すから大丈夫だよ」といってもらえればお金を貸すかもしれません。この信用出来る人の存在を「保証人」と言います。

我々企業にとって、銀行等からお金を借りる際に、我々の保証人となってくれる存在が信用保証協会(各都道府県にある)です。

銀行等は、信用保証協会が保証してくれるのであれば、企業に資金を貸し出すことができます。銀行等は、初回取引をいきなり銀行独自の責任のもとに行うプロパー融資ではなく、制度融資で返済実績をみてからプロパー融資へと進めて行く形をとっています。

(2)制度融資(一般枠)について

一般枠は上記で述べたように、ほとんどの企業で利用することができます(一部対象にならない業種があります)。では、概ね、どれ位の資金を借りることができるのでしょうか?

一般枠での信用保証協会の保証限度額は8000万円までと定めています。画面通りに受け止めれば、我々は最大8000万円まで保証してもらえ、お金を借りることができるということになります。

しかしながら、実際は、概ね、以下の様なものを基準に融資可能金額を決めています。

1)平均月商の3か月分

2)経常利益を5倍にした数字(返済期間を5年とした場合)

3) 1)と2)のいずれか小さい金額となります。

大よそ、上記の計算式で求められた結果が融資可能金額と考えても良いかもしれません(実際は、事業性、社会性、波及性などを考慮して融資を決めますので、金額の上下はあります)。

(3)制度融資(特別枠)

しかし、一般枠が限度額に達してしまうと、限度額以上の資金を調達することはできません。そこで、信用保証協会では、特別枠というものを設けています。

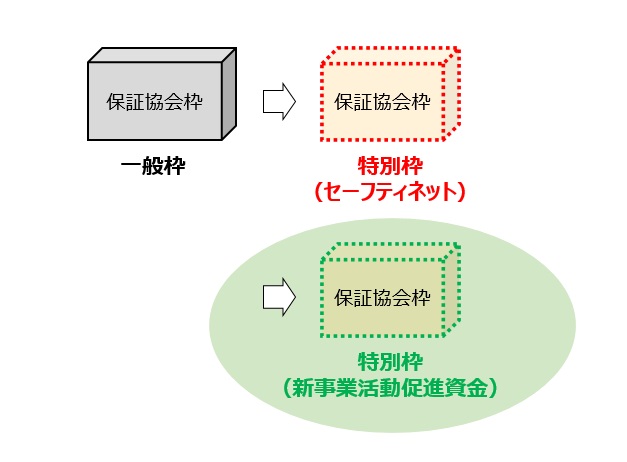

そして、この特別枠にも、2種類あります。

緊急時の業績悪化に対応する特別枠

この特別枠には、2009年に起きたリーマンショックや、2020年に起きた新型コロナウイルスの影響で、業績が急激に悪化した企業に対し、救済する措置のために、一般枠とは別枠の特別枠を設けて融資する制度です。

現在では、以下の3つは中止したい特別枠です。

- セーフティネット保証4号認定

- セーフティネット保証5号認定

- 危機関連保証

2020年は新型コロナウイルスの影響もあるため、事業者の皆さんには、これらの制度融資の積極活用をおススメします。

新事業進出における特別枠

上記の特別枠は、あくまでも急激な業績悪化に伴う緊急対応の融資です。この特別枠で、緊急時を乗り越えた先には、将来に見据えた投資も重要になります。しかし、一般枠もいっぱい、セーフティネットの特別枠もいっぱいとなると次への事業投資ができません。

そこで、国は、中小企業等経営強化法という法律をつくり、頑張る中小企業に対して、更に別枠の公的融資制度を設けています。

ただ、この中小企業等経営強化法を利用するには、事業計画書を作成し(大よそ30ページ以上)、都知事の認定を受けなければなりません。それなりにハードルが高いものですが、前向きな事業投資を考える企業には是非チャレンジして頂きたい思います。

中小企業等経営強化法の認定にご興味のある方は、是非、下記の無料個別相談会を活用してください。